Гарар - запретная форма сделки

Гарар — это такая форма сделки, при которой одна из составляющих не имеет определенности (цена, продаваемый товар, сроки оплаты или поставки, возможность произвести поставку либо принять ее).

«Пророк запретил торговые сделки, заключаемые посредством бросания камешков*».

«Не покупайте [до улова] рыбу в море, потому что в такой сделке есть неопределенность».

«Пророк запретил продавать фрукты, которые еще не поспели».

«Пророк запретил продавать зародыша [какого-либо из домашних животных], еще находившегося в чреве своей матери».

«Пророк запретил сделки муламаса** и мунабаза***».

«Пророк запретил продавать молоко, которое еще находится в вымени».

* Когда исход сделки определяется киданием камня. Например, при продаже ткани покупателя просили бросить камень: тот кусок, на который падал камень, и продавался покупателю по особой цене.

** По условиям данного договора покупатель был обязан приобрести товар (обычно — ткань), если он до него дотронулся, без предоставления возможности со стороны продавца ознакомиться со свойствами приобретаемой вещи.

*** Продавец бросал ткань покупателю и тем самым осуществлял ее продажу, не давая покупателю рассмотреть товар.

«Гарар» в буквальном переводе с арабского языка означает «опасность». В Коране это слово не используется, оно встречается только в хадисах.

В исламской юриспруденции сделкой гарар называют сделку, в которой присутствует какая-либо неопределенность или неизвестность в договоре.

Смысл запрещения сделок гарар во всех вышеприведенных хадисах — предотвратить мошенничество.

Приведем несколько примеров данного вида сделок:

продажа товара без детальной спецификации (описания), например, продажа одежды без указания размера;

продажа товаров без определения фактической цены;

продажа товаров без предварительной проверки их рабочего состояния, пригодности к применению, употреблению;

составление условий контракта с учетом неопределенного события в будущем, например, при условии появления поставщика сделка будет осуществлена;

продажа неизвестных товаров (например, содержимого закрытой коробки).

Примерами сделок, заключающих в себе неопределенность (гарар), являются опционы и фьючерсные контракты на биржах.

— Разгрузит мастера, специалиста или компанию;

— Позволит гибко управлять расписанием и загрузкой;

— Разошлет оповещения о новых услугах или акциях;

— Позволит принять оплату на карту/кошелек/счет;

— Позволит записываться на групповые и персональные посещения;

— Поможет получить от клиента отзывы о визите к вам;

— Включает в себя сервис чаевых.

Для новых пользователей первый месяц бесплатно. Зарегистрироваться в сервисе

Шамиль Аляутдинов, umma.ru

8 комментариев

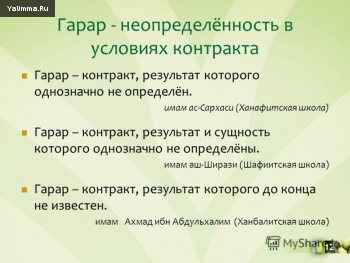

Гарар (араб. «опасность») – элемент неопределенности, случайности или неясности в предмете договора или в отношении цены товара, а также просто спекулятивный риск. Наличие избыточного гарар в контракте приводит к его несостоятельности и аннулированию с точки зрения мусульманского права, однако среди правоведов нет согласия относительно степени гарара, позволяющей лишить договор юридической силы. Выделяется три вида гарар: а) ал-гарар ал-йасир (допустимый гарар) – элемент неопределенности, допустимый с точки зрения шариата, б) ал-гарар ал-мутавассит (промежуточный гарар) – не исключающий действительности договора при соблюдении ряда условий, и в) ал-гарар ал-касир (избыточный гарар), при наличии которого в договоре таковой становится недействительным.

Первый аргумент. Неопределённость в страховке (гарар)

Некоторые учёные не разрешают страховку по той причине, что при заключении страхового соглашения никому неизвестно случится ли предполагаемый риск или нет (авария, бедствие и т.д.), и никому неизвестно какова будет сумма компенсации, если вдруг этот риск произойдёт (т.к. никто не может заранее знать масштаб ущерба). Именно всё это несёт в себе черты неопределённости.

Гарар означает такую неопределённость, которая приводит к незаконному доходу. Предмет акта в правовых операциях, и особенно в соглашениях, возлагающих обязанности на обе стороны, должен иметь определённый и известный характер. В Коране и сунне неоднократно говорится о важности таких принципов в соглашениях, как честность, ясность, откровенность и доверие.

Исламские правоведы, исходя из хадисов, запрещающих гарар (неопределённость) в торговле (Бухари, Бую, 75; Муслим, Бую, 4), единодушны в том, что запрещаются гарар в актах, который несёт в себе неопределённость и риск, и приводит к недоразумению между сторонами. Однако между ними существует разногласие в том, на какие акты и в какой степени влияет гарар. Гарар может быть подразделён на три типа:

1) Гарар, делающий недействительным акт;

2) Гарар, обессиливающий акт;

3) Неизбежный гарар.

Неизбежный гарар никак не влияет на акт. Вместо этого, такие акты как продажа сбежавшего скота или же детёныша в утробе матери, которые достаточно неопределенны и несут в себе риск, категорически запрещаются. Если же неопределённость и риск существуют в таких второстепенных свойствах акта, как качество предмета акта, его количество и срок, и если в последствии, возможно устранение этого риска и этой неопределённости, то такой гарар обессиливает акт. При устранении этих неопределенностей этот акт становится действительным.

С другой стороны гарар запрещается религией, потому что он создает конфликты среди людей и приводит к тому, что люди обманывая друг друга, зарабатывают незаконные деньги. Если подойти к страховке с этой точки зрения, то мы увидим, что в страховке нет ничего неопределенного и неясного, что могло бы привести к спору между сторонами. Ибо страховка обстоятельно регулируется законом, и действует по строгим и точным расчётам.

Элемент вероятности в страховке существует только для страховщика. При несчастном случае страховщик выплачивает компенсацию страхователю, а если ничего не случается, то он ничего не платит. Кроме того, упомянутая вероятность существует только тогда, когда страховые контракты рассматриваются отдельно, по одному. Если же рассмотреть вместе все контракты, заключенные страховщиком, то мы увидим, что для страховой системы нет неопределённости, препятствующей акту, т.к. эта система работает статистическим принципом, который устраняет элемент вероятности для страховщика.

Акт «мувалат», признаваемый такими великими сподвижниками пророка как Хазрети Омар, Ибн Масуд, Ибн Аббас, показывает, что существующая неопределенность в страховке не препятствует действительности страховки.

Человек, не имеющий родственников и близких людей, чтобы оставить наследство, заключает договор с посторонним лицом. Такое соглашение называется актом «мувалат». Акт «мувалат» является видом соглашения взаимопомощи. Согласно этому соглашению, это постороннее лицо при возникновении нужды платит долг-дият (выкуп) за того человека, а взамен этого он становится наследником. В мусульманском обществе человек, не имеющий родственников, этим актом обретает себе помощника и опору. Если у лица, заключившего акт муваллат, нет ни одного наследника, то его наследство переходит в руки того постороннего человека.

Если обратить внимание, то можно увидеть, что в страховке существует неопределённость для одной стороны, а в акте мувалат для обеих сторон. Так, при заключении этого акта никто не знает, оставит ли после себя этот одинокий человек других наследников, какова будет сумма его наследства, и умрёт ли он в результате несчастного случая.

С другой стороны, страховая система в современном мире по сравнению с другими системами общей экономической жизни действует по самому надёжному и верному механизму, а также регулируется законом. После всего этого глупо говорить о неопределённости в страховании, которая якобы может привести к недоразумению между сторонами.

Второй аргумент. Схожесть страховки с азартными играми (гумар)

Некоторые современные учёные, критикующие страховку, утверждают, будто страховка является видом азартных игр (гумара), т.к. при заключении подобного контракта неизвестно случится ли страхуемый риск или нет.

Гумар – это азартная игра, которую играют на деньги. На самом деле неправильно сравнивать страховку с гумаром. Ибо в отличие от азартных игр и пари, страховое соглашение не является сделкой, связанной с везением. В азартных играх и в пари стороны заранее принимают возможность потери денег, хотят обогатиться без труда посредством денег. А в страховых сделках речь не идёт об обогащении страхователя в результате случайности, т.к. страховая компания выплачивает взятую на себя сумму при происшествии риска. В этом случае устраняются только результаты ущерба, с которыми столкнулся клиент, и это не служит его обогащению. В азартных играх, ни в какой форме нет свойств и намерений взаимопомощи. Наоборот, здесь есть намерение победить противоположную сторону и присвоить себе её деньги. А это рождает не солидарность, а ненависть и злобу. В отличие от пари и азартных игр, в страховых сделках не желают возникновения страхуемых рисков. Кроме того, в азартных играх и пари можно предотвратить потерю, а в страховых сделках невозможно предотвратить риск.

В азартных играх нет предела в сумме, которую одна сторона получает от другой. В азартных играх человек может потерять все свои материальные и нравственные ценности. А в страховании речь идёт о получении компенсации за потерю (риск) в размере её ущерба.

И самое главное, азартные игры запрещены религией из-за того, что они противоречат нравственным и общественным ценностям. И поэтому неправильно сравнивать страховую систему, являющуюся формой взаимовыручки и преследующую цель облегчения ущербов и горестей при бедствиях, несчастных случаях, наносящих ущерб имуществу и здоровью человека с азартными играми, которые являются общественным и нравственным горем.

Третий аргумент. Абстрактность объекта страховки

Существуют учёные, утверждающие, что страховка не дозволяется Исламом, т.к. она продаёт в обмен на страховую плату такую абстрактную, субъективную вещь, как чувство безопасности. Кроме того, они утверждают, что неправильно получать деньги за предоставление безопасности и уверенности, т.к. всё это является добрым деянием, а добрые поступки должны совершаться безвозмездно.

На самом деле в страховке речь идёт о гарантии, которую получает страхователь, внося страховой взнос. А эта гарантия обеспечивается заключением контракта до происшествия возможного риска. Благодаря этой гарантии, придающей чувство уверенности страхователю, ему можно сказать становится безразлично, случится этот риск или нет. Так, если риск не случится, то значит имущество, права и прибыли не подверглись ущербу. А если риск случится, то благодаря полученной компенсации он сможет устранить уроны.

Что касается того утверждения, будто религией не разрешается придавать чувство уверенности и безопасности за деньги, т.к.

благие деяния должны совершаться безвозмездно, то такое утверждение совершено необоснованно. Ибо, по мнению большинства мусульманских богословов, разрешается по Исламу брать плату даже за такие благие поступки, как преподавание Корана, служение в мечети (быть имамом, муэдзином).

Четвёртый аргумент. Незаслуженная компенсация в страховке

Некоторые учёные, исследующие предмет страховки, считают, что в страховке существует несправедливая компенсация. По их мнению, страховщик, беря на себя одним актом обязанность оплатить ущерб страхователя, на самом деле берёт на себя долг,

который он не обязан платить. Например, если заключается сделка, согласно которой отдаётся вещь на хранение хранителю, и если эта вещь гибнет не по вине хранителя, то не нужно выплачивать компенсацию, даже если имеется подобное условие в контракте.

И это утверждение тоже совершенно необоснованно, и поэтому абсурдно утверждать, что в страховке существует несправедливая компенсация, т.к. страховщик заранее осведомлён об этой оплате, платит возмещение по собственному желанию и подсчитывает сумму этой компенсации. Кроме того, подобные оплаты существуют в таких разрешённых актах, как поручительская сделка, акт мувалат. Согласно маликитам, ханефитам и ханбелитам, разрешается ручаться за абстрактный долг, и при надобности поручитель обязан выплатить этот долг. Например, как было сказано выше, если кто-то кому-то скажет «иди этой дорогой, потому что она безопасна, если что-нибудь случится с тобой, тогда я оплачу твои расходы», и если этот человек будет ограблен на этой дороге, то гарант обязан выплатить возмещение.

Система агиля, признанная Исламом, тоже показывает ошибочность того утверждения, что страховка содержит несправедливую компенсацию. Компенсация, которую должен выплатить человек, ставший причиной гибели другого человека, оплачивается со стороны агилы виновного, т.е. оплачивается его родственниками со стороны мужчины или же группой, к которой он принадлежит. Имеются достоверные хадисы, разрешающие систему агилу.

Признаваемое и принимаемое маликитам обещание, делающее человека должником, также очередной раз показывает, что взятие на себя риска страховщиком не противоречит Исламу. Так, согласно этому принципу, если один человек пообещает другому человеку дать ему долг или же оплатить его ущербы, несмотря на то, что он не был обязан давать ему такое обещание, то этим обещанием он становится должником. Например, если кто-то скажет своему другу, что он даст ему в долг сумму мехра, и если этот человек понадеется на него и женится, то данное слово сделает должником пообещавшего человека. Ибн Рушд так трактует данный вопрос: это обещание связано с продажей. Когда обещание связывается с какой-либо причиной, то при реализации этой причины взятое обязательство должно быть выполнено. Если отнестись к вопросу с данного аспекта, то страховая сделка означает взятие на себя страховщиком предполагаемого ущерба вместо другого человека, которое делает его должником путём обещания.

Пятый аргумент. Существование процентного элемента в страховке

Большая часть учёных, утверждающих, что страховка не разрешается религией, обосновывают своё мнение тем, что страховые операции несут в себе процентные черты. Так, страхователю при ущербе выплачивается компенсация, которая превышает выплачиваемый им ежемесячный, страховой взнос. Но если такой ущерб не происходит или же компенсация бывает меньше страхового взноса, то тогда начинают утверждать, будто страхователь получает несправедливый доход.

Тогда, как самым важным свойством, отличающим процент от иных операций, является то, что при проценте ставится условие выразить в акте прибавляемую к товару часть (процента). Например, если дарят подарок при возвращении долга, то это не считается процентом, т.к. это излишество не упомянуто условием акта.

Вообще, в страховке не существует в абсолютной форме «излишняя, обусловленная безответная доля», которая имеется в определении процента. Страховка-это не продажа компенсации в обмен на страховую плату, наоборот, страховка-это получение страховой платы за гарантию и безопасность.

И неправильно было бы утверждать, будто страховщик незаслуженно получает страховой взнос при отсутствии несчастных случаев и бедствий. Потому что, обязанность страховщика по контракту состоит не только из выплаты компенсации при ущербе, но и наряду с этим, он в течение страхового срока несёт на себе риск ущерба, который может произойти в любую минуту. Таким образом, страхователь выплачивает страховую плату страховщику в обмен на то, что тот будет нести на себе риск ущерба.

С другой стороны страховая система не преследует цель обогащения за счёт процента, наоборот, эта система функционирует по принципу устранения ущерба. В страховках от несчастных случаев страховая компания действительно ликвидирует ущерб, которому подвергся страхователь и действительно устраняет пробел, который появился в страхуемом имуществе с возникновением опасности. По этой причине размер компенсации, выплачиваемой страховой компанией, ни в какой форме не превышает стоимость ущерба, которому подвергся страхователь и не превышает страховую сумму, упомянутую в страховой сделке. Таким образом, страховщику не даётся возможность заработать несправедливые деньги.

Шестой аргумент. Вызов, брошенный предопределению

Есть и такие учёные, которые утверждают, что в страховой сделке, особенно в жизненной страховке, имеется вызов, брошенный могуществу Аллаха. Хотя страховка не гарантирует то, что страхуемый ущерб не произойдёт. Просто, если случится это, то она обязуется устранить или же облегчить возникшие убытки. При страховке страховая компания вместе с другими страхователями принимает на себя ущерб, которую человек не в силе понести один.

ИТОГ

В итоге можно сказать, что любой акт считается действительным, если он не противоречит основным принципам, выдвинутым Исламом, и отвечает всем условиям и элементам акта, требуемым религией. С этой точки зрения, страховка, не известная во времена пророка Мухаммеда (а) и возникшая в последствии, тоже разрешается религией, при условии, если она несёт в себе все эти условия и элементы.

В предыдущих главах были рассмотрены утверждения тех учёных, которые считают, что страховка недопустима религией, и было выявлено, что доводы этих утверждений беспочвенны и слабы.

С другой стороны ошибочно отвергать торговые страховки, утверждая, будто у них нет иной цели, кроме обогащения. Почти что все богословы-законоведы, запрещающие торговые страховки подобными аргументами, разрешают социальные страховки и взаимные страховки, говоря, что их целью является взаимовыручка. Хотя, по сути, между социально-страховочными организациями и частными страховками нет большой разницы, которая могла бы привести к различию в решении. Основное различие между социальными страховками и частными страховками состоит в том, что социальные страховки осуществляются учреждениями, созданными законом; они обязательны; лица, желающие получать эти страховки должны иметь определённый статус; страховой взнос и прибыль, получаемая от этой страховки, регулируется в соответствии с личным положением страхователя; а также риски, выдвинутые социальными страховками более всего угрожают социальным классам.

Страхование-это система, основанная на взаимном согласии и на взаимной помощи, которая преследует цель облегчить ущерб несчастных случаев и бедствий, и распределить страховой фонд между страхователями путём компенсаций, чтобы человек не остался наедине со своей бедой. Этот страховой фонд формируется благодаря страховым взносам, которые выплачиваются страхователями. Основная цель Ислама относительно социальной и экономической жизни общества заключается в том, чтобы создать общество, которое опиралось бы на принципы взаимопомощи и взаимовыручки. Поэтому, страхование не противоречит этой благородной цели Ислама.

Не иметь торговую страховку в современном мире, где происходит глобализация всех сфер жизни, и особенно торговли, само по себе является большим риском и приводит к поражению мусульман с экономической точки зрения. Принимая во внимание всё это, мы пришли к такому выводу, что социальные страховки, взаимные страховки и торговые страховки разрешаются религией. Только страховки, субъекты которых запрещаются религией, могут быть сочтены недозволенными.